1. Le cycle des taux et rapports

1.3 Le taux de plus-value apparent (salaire/profit, tplsp)

1.4 Taux de profit d’entreprise (tpe)

1.5 Taux de profit général (tpg)

1.6 Taux de profit sur valeur ajoutée (tva)

1.7 Taux de plus-value général apparent (tplg)

1.8 Taux de plus-value apparent (profit + intérêt / salaire) (tplsip)

1.9 Les nouvelles équations de tendance

2.1 Le cycle en cours et son évolution

1. Le cycle des taux et rapports

Le 28 juillet 2017, le BEA (Bureau of economic analysis) a publié une révision générale des données. Elle concerne les trois dernières années et donc nombre de phases du cycle puisque nous avons, jusqu’à présent, fixé le point de retournement de la période d’accumulation du cycle au troisième trimestre 2014. D’autre part, le 30 août 2017, le même organisme a publié les données du deuxième trimestre 2017.

Dans notre dernière note de conjoncture, les données montraient que la vague d’accélération était terminée mais qu’une deuxième vague, juxtaposée à la première (ce qui aurait été un nouveau cas dans l’histoire des cycles), pouvait prendre forme. Les nouvelles données confirment largement l’arrêt de la vague d’accélération et infirment l’hypothèse d’une deuxième vague d’accélération suivant la première. D’autre part, nous assistons à une convergence des diverses séries de données. Cette unification conduit au même diagnostic, à savoir que la vague d’accélération synthétique, initiée, selon les nouvelles données, au premier trimestre 2015 est terminée. Avec cet arrêt, sauf révision ultérieure des données, nous devons conclure, pour suivre la méthode que nous avons dégagée de l’étude des cycles depuis 1929 et plus précisément depuis 1947, qu’un sous-cycle s’est achevé et qu’un nouveau sous-cycle est en cours.

Compte-tenu des données actualisées, cette vague a duré huit trimestres selon la méthode des moyennes mobiles et cinq trimestres selon la méthode de la tangente. Par conséquent, la vague d’accélération de synthèse, qui résulte de la confrontation des deux méthodes, est de cinq trimestres. Nous l’avons superposée à la vague issue des moyennes mobiles dans la série i/p sous la forme d’un surlignage des données en jaune.

Un autre fait significatif apparaît à la suite de cette révision générale : le point de retournement de la période d’accumulation est désormais identique pour toutes les séries. Il y a un peu plus d’un an, quand nous avons publié le livre qui analyse l’ensemble des cycles, la distribution des points de retournement était loin d’être aussi homogène. Le taux de profit général se retournait au deuxième trimestre 2013. Il en allait de même pour le rapport k/p. Quant au taux de plus-value général apparent, il avait atteint un apogée au troisième trimestre 2011. En restant fidèle à la méthode qui consiste à privilégier le rapport i/p qui désignait le quatrième trimestre 2014 comme point de retournement, nous étions bien plus près du résultat qui semble définitif pour cette partie du cycle. Il montre aussi à quel point l’avertissement que nous faisions au début du chapitre 9 intitulé : conclusion provisoire, était justifié[1].

Dans notre dernière note[2], nous avions déjà identifié la fin de la vague d’accélération. Cependant, une nouvelle vague consécutive de la première pouvait être anticipée. Les données révisées comme la publication des données propres au deuxième trimestre ont fait disparaître cette perspective. L’idée d’une nouvelle vague proche de la première, sans être pour autant concomitante, ne doit pas encore être complètement écartée car il existe encore des séries (en nombre réduit) où cette première vague continue. D’autre part, selon la méthode de la tangente, la quasi-totalité des séries sont entrées dans la vague d’accélération. Mais cette méthode rend très mal compte des différentes vagues. Nous devons donc conclure qu’un sous-cycle a pris fin en 2016 et qu’un autre sous-cycle a débuté. En tout état de cause, si nous appliquons la méthode issue de l’analyse des cycles aux données actuelles, une nouvelle vague d’accélération ne pourrait exister qu’à partir troisième trimestre 2017 et se poursuivre, pour être confirmée, au quatrième trimestre 2017. La perspective d’une crise ne serait donc ouverte qu’à partir du premier trimestre 2018 (donc un semestre de plus que dans l’analyse précédente).

La fin de cette première vague d’accélération, la plus tardive jamais rencontrée dans l’histoire des cycles, rend d’autant plus difficile la prévision de la crise à venir et scelle la fin de la prévision d’une crise pour 2017 (ce qui était la perspective la plus probable sur la base des données antérieures).

Il nous faut maintenant attendre une nouvelle vague d’accélération. Seule la méthode des moyennes mobiles est susceptible, dans l’état de nos travaux, de la détecter. L’existence d’un cycle à vagues rend d’autant plus lancinante l’autre question que pose la méthode en ce qui concerne la prévision : la disponibilité à temps d’une information stable. D’autre part, le fait que s’éloigne temporairement la crise de surproduction ne doit pas pour autant faire oublier qu’une crise financière reste possible.

Dans le passé, nous avons identifié deux cycles à vagues : le cinquième et le huitième cycles.

Dans les grandes conclusions que nous avons tirées sur ces cycles, figure l’idée qu’il s’agit de cycles de transition vers de nouvelles formes de cycles. Il est encore trop tôt pour de telles conclusions. Par contre, nous devons déjà souligner qu’il s’agit d’un avortement de vague tardif. Pour la première fois, une vague d’accélération s’arrête alors que le cycle compte déjà parmi les plus longs de l’histoire. Dans les cycles qui n’ont qu’une seule vague d’accélération, la crise de surproduction survient à l’issue de cette vague. Les cycles avec plusieurs vagues peuvent être considérés comme des cycles avec autant de sous-cycles et souvent avec une crise intermédiaire laquelle peut d’ailleurs escompter la crise finale du cycle (le huitième cycle est caractéristique de cette situation).

Nous reprendrons dans nos prochains textes l’analyse de ces deux cycles à vagues à partir des données générales révisées.

Tandis que la plupart des organes officiels annoncent des perspectives favorables à l’accumulation du capital mondial, la Critica da economia[3] qui s’appuie sur le fait que la productivité du travail a baissé en 2016, phénomène qui ne s’était pas reproduit depuis 1981, pense qu’une nouvelle crise doit arriver entre les deux réunions annuelles des banquiers centraux à Jackson hole[4] ; ce qui signifie une crise entre septembre 2017 et fin août 2018[5].

Nous allons passer en revue l’ensemble des taux et rapports afin d’évaluer les vagues d’accélération selon la méthode des moyennes mobiles.

1.1 Rapport i/p

|

2008 |

1 |

1,16 |

1,133 |

1,159 |

1,144 |

1,14 |

Décembre 2007 |

|

2008 |

2 |

1,024 |

1,087 |

1,092 |

1,118 |

1,113 |

|

|

2008 |

3 |

0,877 |

0,95 |

1,013 |

1,032 |

1,061 |

|

|

2008 |

4 |

1,14 |

1 |

1,008 |

1,043 |

1,053 |

|

|

2009 |

1 |

1,074 |

1,105 |

1,026 |

1,025 |

1,049 |

|

|

2009 |

2 |

1,038 |

1,055 |

1,08 |

1,029 |

1,028 |

Juin 2009 |

|

2009 |

3 |

0,919 |

0,977 |

1,008 |

1,036 |

1,005 |

|

|

2009 |

4 |

0,843 |

0,883 |

0,935 |

0,968 |

0,997 |

|

|

2010 |

1 |

0,908 |

0,873 |

0,89 |

0,929 |

0,957 |

|

|

2010 |

2 |

0,977 |

0,941 |

0,903 |

0,908 |

0,937 |

|

|

2010 |

3 |

0,917 |

0,948 |

0,933 |

0,907 |

0,91 |

|

|

2010 |

4 |

1,028 |

0,97 |

0,973 |

0,955 |

0,927 |

|

|

2011 |

1 |

1,11 |

1,07 |

1,017 |

1,006 |

0,984 |

|

|

2011 |

2 |

0,872 |

0,985 |

0,999 |

0,978 |

0,978 |

|

|

2011 |

3 |

0,973 |

0,919 |

0,981 |

0,992 |

0,977 |

|

|

2011 |

4 |

0,992 |

0,982 |

0,942 |

0,984 |

0,992 |

|

|

2012 |

1 |

0,981 |

0,987 |

0,982 |

0,951 |

0,983 |

|

|

2012 |

2 |

1,006 |

0,993 |

0,993 |

0,988 |

0,961 |

|

|

2012 |

3 |

1,013 |

1,009 |

1 |

0,998 |

0,993 |

|

|

2012 |

4 |

0,962 |

0,988 |

0,994 |

0,99 |

0,991 |

|

|

2013 |

1 |

0,907 |

0,935 |

0,961 |

0,972 |

0,974 |

|

|

2013 |

2 |

0,985 |

0,944 |

0,951 |

0,967 |

0,975 |

|

|

2013 |

3 |

1 |

0,993 |

0,962 |

0,962 |

0,973 |

|

|

2013 |

4 |

0,994 |

0,997 |

0,993 |

0,97 |

0,968 |

|

|

2014 |

1 |

1,089 |

1,041 |

1,027 |

1,017 |

0,993 |

|

|

2014 |

2 |

0,912 |

0,997 |

0,996 |

0,997 |

0,995 |

|

|

2014 |

3 |

0,947 |

0,929 |

0,981 |

0,984 |

0,987 |

|

|

2014 |

4 |

1,006 |

0,976 |

0,953 |

0,987 |

0,988 |

|

|

2015 |

1 |

1,1 |

1,053 |

1,016 |

0,988 |

1,008 |

|

|

2015 |

2 |

1 |

1,048 |

1,034 |

1,012 |

0,99 |

|

|

2015 |

3 |

0,987 |

0,994 |

1,027 |

1,022 |

1,007 |

|

|

2015 |

4 |

1,144 |

1,065 |

1,043 |

1,057 |

1,047 |

|

|

2016 |

1 |

0,884 |

1,005 |

0,999 |

1 |

1,018 |

|

|

2016 |

2 |

1,093 |

0,982 |

1,033 |

1,022 |

1,018 |

|

|

2016 |

3 |

0,952 |

1,019 |

0,972 |

1,012 |

1,007 |

|

|

2016 |

4 |

1,007 |

0,979 |

1,015 |

0,98 |

1,011 |

|

|

2017 |

1 |

1,036 |

1,022 |

0,998 |

1,02 |

0,991 |

|

|

2017 |

2 |

0,966 |

1 |

1,002 |

0,989 |

1,009 |

|

La vague d’accélération initiée, selon la méthode des moyennes mobiles, au premier trimestre 2015 est sur fond brun. En surbrillance jaune, la vague de synthèse qui résulte de la confrontation de la méthode des moyennes mobiles et de la méthode de la tangente (à partir des nouvelles données disponibles après le point de retournement). Rappelons que nos travaux initiaux ont été réalisés à partir des données définitives. La prévision de la vague d’accélération à partir de la méthode de la tangente se fait sur la base des données du premier trimestre qui suit le point de retournement dès lors que le calcul paraît significatif. Un nouveau calcul est réalisé lorsque la vague d’accélération, définie selon la méthode des moyennes mobiles, est validée. En l’occurrence, selon cette dernière méthode, la vague d’accélération est confirmée au deuxième trimestre 2015. A partir des nouvelles données qui suivent le point de retournement, soit le quatrième trimestre 2014, le calcul selon la méthode de la tangente pointe sur le quatrième trimestre 2015. Le calcul prenant en compte les données jusqu’au deuxième trimestre 2015 donne le même résultat. Nous aboutissons à une vague synthétique anticipée de 5 trimestres (le calcul lors de la dernière mise à jour[6] donnait une vague de 4 trimestres).

Lors de la dernière mise à jour, la perspective d’une nouvelle vague d’accélération, consécutive à celle qui venait de s’arrêter, paraissait vraisemblable. Ce n’est plus le cas. Si une nouvelle vague intervient rapidement elle ne sera pas en continuité avec la première. La crise est repoussée au moins jusqu’en 2018.

1.2 Le rapport k/p

|

2008 |

1 |

1,097 |

1,061 |

1,086 |

1,064 |

1,063 |

Décembre 2007 |

|

2008 |

2 |

1,014 |

1,054 |

1,044 |

1,066 |

1,053 |

|

|

2008 |

3 |

0,883 |

0,948 |

0,995 |

1,002 |

1,026 |

|

|

2008 |

4 |

1,186 |

1,025 |

1,021 |

1,039 |

1,037 |

|

|

2009 |

1 |

1,11 |

1,145 |

1,056 |

1,045 |

1,055 |

|

|

2009 |

2 |

1,049 |

1,078 |

1,109 |

1,054 |

1,046 |

Juin 2009 |

|

2009 |

3 |

0,924 |

0,985 |

1,023 |

1,057 |

1,024 |

|

|

2009 |

4 |

0,848 |

0,887 |

0,941 |

0,98 |

1,013 |

|

|

2010 |

1 |

0,902 |

0,873 |

0,892 |

0,933 |

0,966 |

|

|

2010 |

2 |

0,971 |

0,935 |

0,902 |

0,908 |

0,939 |

|

|

2010 |

3 |

0,905 |

0,939 |

0,925 |

0,902 |

0,908 |

|

|

2010 |

4 |

1,049 |

0,973 |

0,973 |

0,953 |

0,927 |

|

|

2011 |

1 |

1,117 |

1,084 |

1,021 |

1,008 |

0,984 |

|

|

2011 |

2 |

0,894 |

1 |

1,015 |

0,987 |

0,984 |

|

|

2011 |

3 |

0,979 |

0,934 |

0,993 |

1,006 |

0,985 |

|

|

2011 |

4 |

0,967 |

0,973 |

0,945 |

0,987 |

0,999 |

|

|

2012 |

1 |

0,994 |

0,98 |

0,98 |

0,956 |

0,988 |

|

|

2012 |

2 |

0,993 |

0,993 |

0,984 |

0,983 |

0,963 |

|

|

2012 |

3 |

1,033 |

1,013 |

1,006 |

0,996 |

0,993 |

|

|

2012 |

4 |

0,975 |

1,003 |

1 |

0,998 |

0,992 |

|

|

2013 |

1 |

0,956 |

0,965 |

0,988 |

0,989 |

0,99 |

|

|

2013 |

2 |

1,013 |

0,984 |

0,981 |

0,994 |

0,994 |

|

|

2013 |

3 |

1,013 |

1,013 |

0,993 |

0,988 |

0,997 |

|

|

2013 |

4 |

1 |

1,006 |

1,008 |

0,995 |

0,991 |

|

|

2014 |

1 |

1,089 |

1,044 |

1,034 |

1,029 |

1,014 |

|

|

2014 |

2 |

0,912 |

0,997 |

0,998 |

1,002 |

1,004 |

|

|

2014 |

3 |

0,941 |

0,926 |

0,979 |

0,984 |

0,99 |

|

|

2014 |

4 |

1,006 |

0,972 |

0,951 |

0,985 |

0,988 |

|

|

2015 |

1 |

1,07 |

1,038 |

1,004 |

0,979 |

1,001 |

|

|

2015 |

2 |

1,006 |

1,037 |

1,027 |

1,005 |

0,985 |

|

|

2015 |

3 |

0,987 |

0,997 |

1,02 |

1,017 |

1,001 |

|

|

2015 |

4 |

1,144 |

1,065 |

1,046 |

1,051 |

1,043 |

|

|

2016 |

1 |

0,914 |

1,021 |

1,01 |

1,009 |

1,021 |

|

|

2016 |

2 |

1,1 |

1,003 |

1,047 |

1,033 |

1,028 |

|

|

2016 |

3 |

0,967 |

1,03 |

0,99 |

1,026 |

1,019 |

|

|

2016 |

4 |

1,02 |

0,993 |

1,027 |

0,998 |

1,025 |

|

|

2017 |

1 |

1,013 |

1,016 |

1 |

1,023 |

1,001 |

|

|

2017 |

2 |

0,96 |

0,986 |

0,997 |

0,99 |

1,01 |

|

Dans cette série, la vague d’accélération s’étiole mais perdure. On ne décèle pas non plus la naissance d’une deuxième vague.

1.3 Le taux de plus-value apparent (salaire/profit, tplsp)

|

2008 |

1 |

1,093 |

1,057 |

1,081 |

1,058 |

1,058 |

Décembre 2007 |

|

2008 |

2 |

0,997 |

1,043 |

1,036 |

1,058 |

1,044 |

|

|

2008 |

3 |

0,868 |

0,932 |

0,983 |

0,992 |

1,017 |

|

|

2008 |

4 |

1,171 |

1,009 |

1,005 |

1,026 |

1,025 |

|

|

2009 |

1 |

1,049 |

1,105 |

1,023 |

1,016 |

1,031 |

|

|

2009 |

2 |

1,064 |

1,057 |

1,091 |

1,034 |

1,027 |

Juin 2009 |

|

2009 |

3 |

0,932 |

0,996 |

1,013 |

1,046 |

1,011 |

|

|

2009 |

4 |

0,848 |

0,892 |

0,948 |

0,972 |

1,006 |

|

|

2010 |

1 |

0,895 |

0,87 |

0,893 |

0,937 |

0,959 |

|

|

2010 |

2 |

0,984 |

0,937 |

0,903 |

0,912 |

0,944 |

|

|

2010 |

3 |

0,914 |

0,949 |

0,93 |

0,906 |

0,912 |

|

|

2010 |

4 |

1,044 |

0,976 |

0,979 |

0,956 |

0,929 |

|

|

2011 |

1 |

1,133 |

1,09 |

1,028 |

1,017 |

0,989 |

|

|

2011 |

2 |

0,884 |

1,001 |

1,014 |

0,989 |

0,988 |

|

|

2011 |

3 |

0,978 |

0,928 |

0,993 |

1,005 |

0,987 |

|

|

2011 |

4 |

0,959 |

0,968 |

0,938 |

0,985 |

0,996 |

|

|

2012 |

1 |

1,02 |

0,989 |

0,985 |

0,957 |

0,992 |

|

|

2012 |

2 |

0,985 |

1,003 |

0,988 |

0,985 |

0,962 |

|

|

2012 |

3 |

1,027 |

1,006 |

1,011 |

0,997 |

0,993 |

|

|

2012 |

4 |

0,992 |

1,009 |

1,001 |

1,006 |

0,996 |

|

|

2013 |

1 |

0,948 |

0,97 |

0,989 |

0,988 |

0,994 |

|

|

2013 |

2 |

1,016 |

0,981 |

0,985 |

0,995 |

0,993 |

|

|

2013 |

3 |

1,008 |

1,012 |

0,99 |

0,991 |

0,998 |

|

|

2013 |

4 |

0,997 |

1,003 |

1,007 |

0,992 |

0,992 |

|

|

2014 |

1 |

1,108 |

1,053 |

1,038 |

1,032 |

1,015 |

|

|

2014 |

2 |

0,901 |

0,999 |

0,999 |

1,001 |

1,004 |

|

|

2014 |

3 |

0,941 |

0,92 |

0,98 |

0,984 |

0,989 |

|

|

2014 |

4 |

1,008 |

0,973 |

0,947 |

0,987 |

0,989 |

|

|

2015 |

1 |

1,08 |

1,044 |

1,008 |

0,978 |

1,005 |

|

|

2015 |

2 |

1,013 |

1,045 |

1,033 |

1,01 |

0,985 |

|

|

2015 |

3 |

0,986 |

0,999 |

1,025 |

1,021 |

1,005 |

|

|

2015 |

4 |

1,158 |

1,072 |

1,052 |

1,059 |

1,049 |

|

|

2016 |

1 |

0,903 |

1,021 |

1,01 |

1,011 |

1,023 |

|

|

2016 |

2 |

1,108 |

1 |

1,05 |

1,034 |

1,03 |

|

|

2016 |

3 |

0,97 |

1,036 |

0,99 |

1,028 |

1,02 |

|

|

2016 |

4 |

1,01 |

0,99 |

1,027 |

0,995 |

1,025 |

|

|

2017 |

1 |

1,012 |

1,011 |

0,997 |

1,023 |

0,998 |

|

|

2017 |

2 |

0,96 |

0,986 |

0,994 |

0,988 |

1,01 |

|

Dans la dernière mise à jour, les autres séries présentaient, à l’instar du rapport k/p, une vague affaiblie mais encore présente. Ici, comme pour le rapport i/p, la vague d’accélération est terminée et il n’y plus d’indice d’une nouvelle vague en préparation.

1.4 Taux de profit d’entreprise (tpe)

|

2008 |

1 |

1,094 |

1,059 |

1,083 |

1,061 |

1,061 |

Décembre 2007 |

|

2008 |

2 |

1,002 |

1,046 |

1,039 |

1,061 |

1,048 |

|

|

2008 |

3 |

0,871 |

0,937 |

0,986 |

0,995 |

1,019 |

|

|

2008 |

4 |

1,173 |

1,012 |

1,008 |

1,029 |

1,028 |

|

|

2009 |

1 |

1,064 |

1,114 |

1,03 |

1,023 |

1,036 |

|

|

2009 |

2 |

1,062 |

1,063 |

1,095 |

1,039 |

1,032 |

Juin 2009 |

|

2009 |

3 |

0,929 |

0,994 |

1,016 |

1,049 |

1,014 |

|

|

2009 |

4 |

0,851 |

0,891 |

0,947 |

0,975 |

1,008 |

|

|

2010 |

1 |

0,899 |

0,873 |

0,894 |

0,937 |

0,962 |

|

|

2010 |

2 |

0,981 |

0,938 |

0,905 |

0,912 |

0,944 |

|

|

2010 |

3 |

0,913 |

0,947 |

0,93 |

0,907 |

0,912 |

|

|

2010 |

4 |

1,044 |

0,975 |

0,977 |

0,956 |

0,93 |

|

|

2011 |

1 |

1,129 |

1,087 |

1,027 |

1,015 |

0,989 |

|

|

2011 |

2 |

0,886 |

1 |

1,014 |

0,988 |

0,987 |

|

|

2011 |

3 |

0,978 |

0,929 |

0,993 |

1,005 |

0,986 |

|

|

2011 |

4 |

0,963 |

0,97 |

0,94 |

0,986 |

0,997 |

|

|

2012 |

1 |

1,012 |

0,987 |

0,984 |

0,957 |

0,991 |

|

|

2012 |

2 |

0,985 |

0,998 |

0,986 |

0,984 |

0,962 |

|

|

2012 |

3 |

1,027 |

1,006 |

1,008 |

0,996 |

0,992 |

|

|

2012 |

4 |

0,987 |

1,007 |

0,999 |

1,003 |

0,994 |

|

|

2013 |

1 |

0,952 |

0,97 |

0,988 |

0,987 |

0,992 |

|

|

2013 |

2 |

1,013 |

0,982 |

0,983 |

0,994 |

0,992 |

|

|

2013 |

3 |

1,008 |

1,01 |

0,99 |

0,989 |

0,997 |

|

|

2013 |

4 |

0,998 |

1,003 |

1,006 |

0,992 |

0,991 |

|

|

2014 |

1 |

1,102 |

1,05 |

1,036 |

1,03 |

1,014 |

|

|

2014 |

2 |

0,903 |

0,998 |

0,998 |

1 |

1,003 |

|

|

2014 |

3 |

0,942 |

0,921 |

0,98 |

0,984 |

0,989 |

|

|

2014 |

4 |

1,006 |

0,973 |

0,947 |

0,986 |

0,988 |

|

|

2015 |

1 |

1,075 |

1,04 |

1,006 |

0,978 |

1,003 |

|

|

2015 |

2 |

1,012 |

1,042 |

1,03 |

1,008 |

0,985 |

|

|

2015 |

3 |

0,986 |

0,999 |

1,023 |

1,019 |

1,003 |

|

|

2015 |

4 |

1,166 |

1,076 |

1,054 |

1,059 |

1,049 |

|

|

2016 |

1 |

0,894 |

1,02 |

1,009 |

1,01 |

1,022 |

|

|

2016 |

2 |

1,106 |

0,994 |

1,048 |

1,033 |

1,029 |

|

|

2016 |

3 |

0,969 |

1,034 |

0,985 |

1,027 |

1,019 |

|

|

2016 |

4 |

1,017 |

0,992 |

1,028 |

0,993 |

1,025 |

|

|

2017 |

1 |

1,009 |

1,013 |

0,998 |

1,023 |

0,996 |

|

|

2017 |

2 |

0,96 |

0,984 |

0,995 |

0,988 |

1,01 |

|

Les conclusions sont identiques à celles propres au taux de plus-value apparent.

1.5 Taux de profit général (tpg)

|

2008 |

1 |

1,048 |

1,024 |

1,033 |

1,02 |

1,022 |

Décembre 2007 |

|

2008 |

2 |

0,988 |

1,017 |

1,011 |

1,021 |

1,014 |

|

|

2008 |

3 |

0,943 |

0,965 |

0,992 |

0,994 |

1,005 |

|

|

2008 |

4 |

1,085 |

1,012 |

1,004 |

1,014 |

1,012 |

|

|

2009 |

1 |

1,012 |

1,047 |

1,012 |

1,006 |

1,014 |

|

|

2009 |

2 |

1,02 |

1,016 |

1,038 |

1,014 |

1,009 |

Juin 2009 |

|

2009 |

3 |

0,976 |

0,998 |

1,002 |

1,022 |

1,006 |

|

|

2009 |

4 |

0,924 |

0,95 |

0,973 |

0,983 |

1,002 |

|

|

2010 |

1 |

0,94 |

0,932 |

0,947 |

0,966 |

0,975 |

|

|

2010 |

2 |

0,993 |

0,966 |

0,951 |

0,958 |

0,97 |

|

|

2010 |

3 |

0,949 |

0,971 |

0,96 |

0,95 |

0,956 |

|

|

2010 |

4 |

1,027 |

0,987 |

0,989 |

0,976 |

0,964 |

|

|

2011 |

1 |

1,059 |

1,043 |

1,011 |

1,006 |

0,992 |

|

|

2011 |

2 |

0,942 |

0,999 |

1,008 |

0,993 |

0,993 |

|

|

2011 |

3 |

0,991 |

0,966 |

0,996 |

1,004 |

0,993 |

|

|

2011 |

4 |

0,973 |

0,982 |

0,968 |

0,991 |

0,998 |

|

|

2012 |

1 |

1,015 |

0,994 |

0,993 |

0,98 |

0,995 |

|

|

2012 |

2 |

1 |

1,007 |

0,996 |

0,995 |

0,983 |

|

|

2012 |

3 |

1,018 |

1,009 |

1,011 |

1,001 |

0,999 |

|

|

2012 |

4 |

0,998 |

1,008 |

1,005 |

1,008 |

1,001 |

|

|

2013 |

1 |

0,97 |

0,984 |

0,995 |

0,996 |

1 |

|

|

2013 |

2 |

1,009 |

0,99 |

0,992 |

0,999 |

0,999 |

|

|

2013 |

3 |

1,013 |

1,011 |

0,997 |

0,997 |

1,001 |

|

|

2013 |

4 |

0,997 |

1,005 |

1,006 |

0,997 |

0,997 |

|

|

2014 |

1 |

1,06 |

1,029 |

1,023 |

1,02 |

1,01 |

|

|

2014 |

2 |

0,95 |

1,003 |

1,001 |

1,004 |

1,005 |

|

|

2014 |

3 |

0,965 |

0,957 |

0,991 |

0,992 |

0,996 |

|

|

2014 |

4 |

1,008 |

0,986 |

0,973 |

0,995 |

0,995 |

|

|

2015 |

1 |

1,052 |

1,03 |

1,008 |

0,993 |

1,006 |

|

|

2015 |

2 |

1,008 |

1,03 |

1,023 |

1,008 |

0,996 |

|

|

2015 |

3 |

0,989 |

0,998 |

1,016 |

1,014 |

1,004 |

|

|

2015 |

4 |

1,049 |

1,019 |

1,015 |

1,024 |

1,021 |

|

|

2016 |

1 |

0,986 |

1,017 |

1,007 |

1,008 |

1,016 |

|

|

2016 |

2 |

1,056 |

1,021 |

1,03 |

1,02 |

1,017 |

|

|

2016 |

3 |

0,987 |

1,02 |

1,009 |

1,019 |

1,013 |

|

|

2016 |

4 |

0,994 |

0,99 |

1,012 |

1,005 |

1,014 |

|

|

2017 |

1 |

1,012 |

1,003 |

0,998 |

1,012 |

1,007 |

|

|

2017 |

2 |

0,983 |

0,998 |

0,997 |

0,994 |

1,006 |

|

Bien qu’elle aille en s’affaiblissant constamment, la vague d’accélération continue.

Pour toutes les séries que nous avons analysées jusqu’à présent, le point de retournement de la période d’accumulation est commun ; c’est le troisième trimestre 2014.

1.6 Taux de profit sur valeur ajoutée (tva)

|

2008 |

1 |

1,081 |

1,052 |

1,073 |

1,054 |

1,053 |

Décembre 2007 |

|

2008 |

2 |

1,003 |

1,041 |

1,035 |

1,054 |

1,042 |

|

|

2008 |

3 |

0,884 |

0,944 |

0,987 |

0,995 |

1,017 |

|

|

2008 |

4 |

1,151 |

1,009 |

1,007 |

1,025 |

1,024 |

|

|

2009 |

1 |

1,058 |

1,101 |

1,026 |

1,02 |

1,032 |

|

|

2009 |

2 |

1,056 |

1,057 |

1,085 |

1,035 |

1,028 |

Juin 2009 |

|

2009 |

3 |

0,936 |

0,994 |

1,014 |

1,044 |

1,013 |

|

|

2009 |

4 |

0,865 |

0,902 |

0,952 |

0,977 |

1,007 |

|

|

2010 |

1 |

0,911 |

0,887 |

0,904 |

0,943 |

0,966 |

|

|

2010 |

2 |

0,983 |

0,946 |

0,915 |

0,921 |

0,95 |

|

|

2010 |

3 |

0,925 |

0,955 |

0,939 |

0,918 |

0,922 |

|

|

2010 |

4 |

1,037 |

0,979 |

0,981 |

0,962 |

0,938 |

|

|

2011 |

1 |

1,112 |

1,076 |

1,024 |

1,013 |

0,99 |

|

|

2011 |

2 |

0,9 |

1,001 |

1,012 |

0,99 |

0,989 |

|

|

2011 |

3 |

0,98 |

0,938 |

0,994 |

1,004 |

0,988 |

|

|

2011 |

4 |

0,968 |

0,974 |

0,948 |

0,988 |

0,997 |

|

|

2012 |

1 |

1,011 |

0,989 |

0,986 |

0,962 |

0,992 |

|

|

2012 |

2 |

0,987 |

0,999 |

0,988 |

0,986 |

0,967 |

|

|

2012 |

3 |

1,023 |

1,005 |

1,007 |

0,997 |

0,993 |

|

|

2012 |

4 |

0,989 |

1,006 |

0,999 |

1,002 |

0,995 |

|

|

2013 |

1 |

0,958 |

0,974 |

0,99 |

0,989 |

0,993 |

|

|

2013 |

2 |

1,013 |

0,985 |

0,986 |

0,995 |

0,994 |

|

|

2013 |

3 |

1,006 |

1,009 |

0,992 |

0,991 |

0,997 |

|

|

2013 |

4 |

0,998 |

1,002 |

1,005 |

0,993 |

0,992 |

|

|

2014 |

1 |

1,087 |

1,043 |

1,03 |

1,026 |

1,012 |

|

|

2014 |

2 |

0,916 |

0,998 |

0,998 |

1 |

1,002 |

|

|

2014 |

3 |

0,95 |

0,932 |

0,983 |

0,986 |

0,99 |

|

|

2014 |

4 |

1,005 |

0,977 |

0,955 |

0,988 |

0,99 |

|

|

2015 |

1 |

1,063 |

1,034 |

1,005 |

0,981 |

1,002 |

|

|

2015 |

2 |

1,009 |

1,035 |

1,026 |

1,006 |

0,987 |

|

|

2015 |

3 |

0,989 |

0,999 |

1,02 |

1,016 |

1,003 |

|

|

2015 |

4 |

1,141 |

1,065 |

1,046 |

1,05 |

1,042 |

|

|

2016 |

1 |

0,908 |

1,017 |

1,008 |

1,008 |

1,019 |

|

|

2016 |

2 |

1,091 |

0,995 |

1,041 |

1,029 |

1,025 |

|

|

2016 |

3 |

0,973 |

1,029 |

0,988 |

1,023 |

1,017 |

|

|

2016 |

4 |

1,014 |

0,993 |

1,024 |

0,994 |

1,021 |

|

|

2017 |

1 |

1,009 |

1,011 |

0,998 |

1,02 |

0,997 |

|

|

2017 |

2 |

0,964 |

0,986 |

0,995 |

0,99 |

1,009 |

|

Comme pour la plupart des séries, la vague d’accélération s’arrête au dernier trimestre 2016 et aucune nouvelle vague ne se présente.

1.7 Taux de plus-value général apparent (tplg)

|

2008 |

1 |

1,047 |

1,023 |

1,032 |

1,019 |

1,021 |

Décembre 2007 |

|

2008 |

2 |

0,984 |

1,015 |

1,01 |

1,02 |

1,012 |

|

|

2008 |

3 |

0,94 |

0,962 |

0,99 |

0,992 |

1,003 |

|

|

2008 |

4 |

1,082 |

1,009 |

1 |

1,012 |

1,009 |

|

|

2009 |

1 |

1 |

1,04 |

1,006 |

1 |

1,009 |

|

|

2009 |

2 |

1,023 |

1,011 |

1,034 |

1,01 |

1,005 |

Juin 2009 |

|

2009 |

3 |

0,978 |

1 |

1 |

1,019 |

1,003 |

|

|

2009 |

4 |

0,924 |

0,951 |

0,975 |

0,981 |

1 |

|

|

2010 |

1 |

0,939 |

0,931 |

0,947 |

0,966 |

0,973 |

|

|

2010 |

2 |

0,996 |

0,966 |

0,951 |

0,958 |

0,972 |

|

|

2010 |

3 |

0,951 |

0,974 |

0,961 |

0,951 |

0,957 |

|

|

2010 |

4 |

1,026 |

0,988 |

0,991 |

0,977 |

0,965 |

|

|

2011 |

1 |

1,062 |

1,044 |

1,012 |

1,008 |

0,993 |

|

|

2011 |

2 |

0,94 |

0,999 |

1,008 |

0,993 |

0,994 |

|

|

2011 |

3 |

0,991 |

0,965 |

0,996 |

1,004 |

0,993 |

|

|

2011 |

4 |

0,971 |

0,981 |

0,967 |

0,99 |

0,997 |

|

|

2012 |

1 |

1,02 |

0,996 |

0,994 |

0,98 |

0,996 |

|

|

2012 |

2 |

0,998 |

1,009 |

0,996 |

0,995 |

0,983 |

|

|

2012 |

3 |

1,017 |

1,007 |

1,012 |

1,002 |

0,999 |

|

|

2012 |

4 |

1,002 |

1,009 |

1,005 |

1,009 |

1,002 |

|

|

2013 |

1 |

0,969 |

0,985 |

0,996 |

0,996 |

1,001 |

|

|

2013 |

2 |

1,01 |

0,989 |

0,993 |

0,999 |

0,999 |

|

|

2013 |

3 |

1,012 |

1,011 |

0,997 |

0,998 |

1,002 |

|

|

2013 |

4 |

0,997 |

1,004 |

1,006 |

0,997 |

0,998 |

|

|

2014 |

1 |

1,064 |

1,03 |

1,024 |

1,021 |

1,01 |

|

|

2014 |

2 |

0,948 |

1,004 |

1,002 |

1,004 |

1,005 |

|

|

2014 |

3 |

0,965 |

0,956 |

0,991 |

0,992 |

0,996 |

|

|

2014 |

4 |

1,008 |

0,986 |

0,973 |

0,995 |

0,995 |

|

|

2015 |

1 |

1,054 |

1,031 |

1,009 |

0,993 |

1,007 |

|

|

2015 |

2 |

1,009 |

1,031 |

1,024 |

1,009 |

0,996 |

|

|

2015 |

3 |

0,988 |

0,999 |

1,017 |

1,015 |

1,005 |

|

|

2015 |

4 |

1,052 |

1,02 |

1,016 |

1,025 |

1,022 |

|

|

2016 |

1 |

0,983 |

1,017 |

1,007 |

1,008 |

1,017 |

|

|

2016 |

2 |

1,058 |

1,02 |

1,03 |

1,02 |

1,018 |

|

|

2016 |

3 |

0,987 |

1,022 |

1,009 |

1,019 |

1,013 |

|

|

2016 |

4 |

0,992 |

0,99 |

1,012 |

1,005 |

1,014 |

|

|

2017 |

1 |

1,012 |

1,002 |

0,997 |

1,012 |

1,006 |

|

|

2017 |

2 |

0,983 |

0,997 |

0,996 |

0,994 |

1,006 |

|

Comme dans la série du taux de profit général, la vague d’accélération faiblit mais se poursuit.

1.8 Taux de plus-value apparent (profit + intérêt / salaire) (tplsip)

|

2008 |

1 |

1,052 |

1,024 |

1,044 |

1,026 |

1,028 |

Décembre 2007 |

|

2008 |

2 |

0,99 |

1,02 |

1,012 |

1,03 |

1,018 |

|

|

2008 |

3 |

0,899 |

0,945 |

0,979 |

0,984 |

1,003 |

|

|

2008 |

4 |

1,131 |

1,009 |

1,002 |

1,015 |

1,011 |

|

|

2009 |

1 |

1,028 |

1,076 |

1,015 |

1,009 |

1,017 |

|

|

2009 |

2 |

1,052 |

1,04 |

1,068 |

1,025 |

1,018 |

Juin 2009 |

|

2009 |

3 |

0,955 |

1,003 |

1,011 |

1,037 |

1,01 |

|

|

2009 |

4 |

0,888 |

0,923 |

0,965 |

0,98 |

1,007 |

|

|

2010 |

1 |

0,917 |

0,902 |

0,921 |

0,954 |

0,969 |

|

|

2010 |

2 |

0,989 |

0,952 |

0,928 |

0,936 |

0,96 |

|

|

2010 |

3 |

0,932 |

0,961 |

0,945 |

0,929 |

0,935 |

|

|

2010 |

4 |

1,038 |

0,983 |

0,985 |

0,967 |

0,948 |

|

|

2011 |

1 |

1,106 |

1,073 |

1,024 |

1,015 |

0,993 |

|

|

2011 |

2 |

0,912 |

1,004 |

1,015 |

0,994 |

0,993 |

|

|

2011 |

3 |

0,983 |

0,946 |

0,997 |

1,007 |

0,992 |

|

|

2011 |

4 |

0,96 |

0,972 |

0,951 |

0,988 |

0,998 |

|

|

2012 |

1 |

1,024 |

0,992 |

0,989 |

0,968 |

0,995 |

|

|

2012 |

2 |

0,984 |

1,004 |

0,989 |

0,988 |

0,971 |

|

|

2012 |

3 |

1,024 |

1,004 |

1,011 |

0,998 |

0,995 |

|

|

2012 |

4 |

1 |

1,012 |

1,002 |

1,008 |

0,998 |

|

|

2013 |

1 |

0,967 |

0,983 |

0,997 |

0,993 |

0,999 |

|

|

2013 |

2 |

1,019 |

0,992 |

0,995 |

1,002 |

0,998 |

|

|

2013 |

3 |

1,008 |

1,013 |

0,998 |

0,998 |

1,003 |

|

|

2013 |

4 |

0,998 |

1,003 |

1,008 |

0,998 |

0,998 |

|

|

2014 |

1 |

1,091 |

1,044 |

1,032 |

1,029 |

1,016 |

|

|

2014 |

2 |

0,917 |

1 |

0,999 |

1,001 |

1,005 |

|

|

2014 |

3 |

0,95 |

0,933 |

0,984 |

0,987 |

0,991 |

|

|

2014 |

4 |

1,007 |

0,978 |

0,956 |

0,989 |

0,991 |

|

|

2015 |

1 |

1,062 |

1,034 |

1,005 |

0,981 |

1,003 |

|

|

2015 |

2 |

1,013 |

1,037 |

1,027 |

1,007 |

0,988 |

|

|

2015 |

3 |

0,988 |

1 |

1,02 |

1,017 |

1,003 |

|

|

2015 |

4 |

1,128 |

1,058 |

1,043 |

1,047 |

1,039 |

|

|

2016 |

1 |

0,925 |

1,021 |

1,01 |

1,011 |

1,02 |

|

|

2016 |

2 |

1,089 |

1,004 |

1,043 |

1,03 |

1,027 |

|

|

2016 |

3 |

0,98 |

1,032 |

0,996 |

1,026 |

1,019 |

|

|

2016 |

4 |

1,009 |

0,994 |

1,024 |

0,999 |

1,023 |

|

|

2017 |

1 |

1,005 |

1,007 |

0,998 |

1,019 |

1 |

|

|

2017 |

2 |

0,966 |

0,986 |

0,993 |

0,99 |

1,008 |

|

La vague d’accélération s’achève au dernier trimestre de l’année 2016.

1.9 Les nouvelles équations de tendance

Tournons-nous maintenant vers la méthode de la tangente. A partir des nouvelles données, nous pouvons procéder à de nouveaux calculs.

Pour chacun des taux et rapports que nous suivons, nous calculons la courbe de tendance et le point de départ de la vague d’accélération :

- Après le point de retournement général de la période d’accumulation, soit le quatrième trimestre 2014 (1)

- Au moment où la vague d’accélération est confirmée selon la méthode des moyennes mobiles, soit le deuxième trimestre 2015 (2)

- Au deuxième trimestre 2017, soit les dernières données disponibles (3)

|

Taux ou rapport |

Equation |

Point de départ de la vague d’accélération |

|

i/p (1) |

y = 0,0005x2 - 0,0183x + 0,408 |

2015 ; 4 |

|

i/p (2) |

y = 0,0005x2 - 0,0183x + 0,4079 |

2015 ; 4 |

|

i/p (3) |

y = 0,0004x2 - 0,0158x + 0,3976 |

2016 ; 2 |

|

k/p (1) |

y = 0,0021x2 - 0,07x + 1,5604 |

2015 ; 2 |

|

k/p (2) |

y = 0,0017x2 - 0,0628x + 1,5356 |

2015 ; 4 |

|

k/p (3) |

y = 0,0007x2 - 0,027x + 0,7491 |

2016 ; 1 |

|

tplsp (1) |

y = -0,0003x2 + 0,01x + 0,1712 |

2015 ; 2 |

|

tplsp (2) |

y = -0,0003x2 + 0,01x + 0,1712 |

2015 ; 2 |

|

tplsp (3) |

y = -0,0002x2 + 0,0092x + 0,1749 |

2017 ; 3 |

|

tpe (1) |

y = -0,0002x2 + 0,0067x + 0,1138 |

2015 ; 2 |

|

tpe (2) |

y = -0,0002x2 + 0,0066x + 0,1138 |

2015 ; 1 |

|

tpe (3) |

y = -0,0002x2 + 0,0062x + 0,1158 |

2014 ; 4 |

|

tpg (1) |

y = -0,0003x2 + 0,0091x + 0,3203 |

2014 ; 3 |

|

tpg (2) |

y = -0,0003x2 + 0,009x + 0,3206 |

2014 ; 3 |

|

tpg (3) |

y = -0,0002x2 + 0,0075x + 0,3268 |

2016 ; 1 |

|

tva (1) |

y = -0,0001x2 + 0,0051x + 0,1023 |

2018 ; 2 |

|

tva (2) |

y = -0,0001x2 + 0,0051x + 0,1025 |

2018 ; 2 |

|

tva (3) |

y = -0,0001x2 + 0,0047x + 0,1042 |

2017 ; 4 |

|

tplg (1) |

y = -0,0003x2 + 0,0111x + 0,4063 |

2015 ; 4 |

|

tplg (2) |

y = -0,0003x2 + 0,0111x + 0,4064 |

2015 ; 4 |

|

tplg (3) |

y = -0,0003x2 + 0,0093x + 0,4141 |

2014 ; 4 |

|

tplsip (1) |

y = -0,0003x2 + 0,0098x + 0,2413 |

2015 ; 1 |

|

tplsip (2) |

y = -0,0003x2 + 0,0095x + 0,2422 |

2014 ; 4 |

|

tplsip (3) |

y = -0,0002x2 + 0,0085x + 0,2467 |

2016 ; 4 |

2. Le cycle du capital fictif

2.1 Le cycle en cours et son évolution

La nette fin (sous réserve de révisions des données) de la première vague d’accélération a remis en cause l’hypothèse d’une deuxième vague concomitante de la première (ce qui aurait été un nouveau cas de figure dans l’histoire des cycles). D’autre part, rappelons que l’arrêt de cette vague marque la fin d’un sous-cycle qui aura été le plus long de l’histoire.

Jusqu’à présent, nous avions fait l’hypothèse que la crise financière aurait lieu pendant la vague d’accélération. C’est ce qui s’était passé notamment dans les deux derniers cycles. Bien entendu, cette perspective comportait un risque d’erreur, les crises financières ayant un caractère imprévisible.

Toutefois, une fois que la vague d’accélération conduisant à la crise de surproduction a débuté, la seule autre possibilité, pour qui pense que les crises de surproduction sont caractéristiques du mode de production capitaliste moderne, était que la crise financière éclate une fois la crise de surproduction commencée (cas du septième cycle ou encore de la crise de 1929 par exemple).

L’autre branche de l’alternative est celle à laquelle nous sommes confrontés aujourd’hui, à savoir la fin de cette vague d’accélération. Le cycle actuel est donc un cycle à vagues c’est-à-dire un cycle muni de plusieurs sous-cycles (deux dans l’état actuel des choses). La fin d’une vague éloigne la perspective d’une crise de surproduction mais pas pour autant celle d’une crise financière. Celle-ci peut éclater à tout moment et dans une phase du cycle qui n’est pas la vague d’accélération. Outre, qu’il nous est difficile dans ce deuxième cycle, d’identifier les diverses phases qu’il parcourt tant qu’une nouvelle vague d’accélération n’est pas commencée, les travaux que nous avons menés pour essayer d’évaluer la maturité de la crise financière au sein de la vague d’accélération n’ont plus de raison d’être. Nous reprendrons, le cas échéant, ce type d’analyse quand renaîtra une nouvelle vague d’accélération.

Pour le moment, l’indice SP500 bat chaque mois de nouveaux records historiques. La moyenne mensuelle, hormis la baisse d’avril 2017, augmente tous les mois depuis novembre 2016 (mois qui signe également la fin de la vague d’accélération), mois au cours duquel l’indice SP500 avait battu son record historique. Le dernier record date du 8 août 2017 (2490,87).

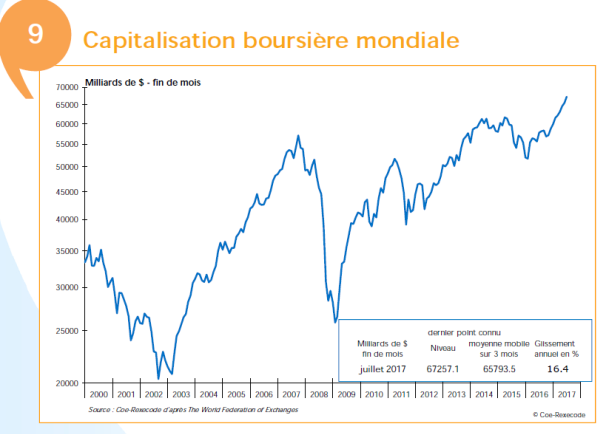

Désormais, nous ne pourrons nous hasarder à une nouvelle prévision de la crise de surproduction, que si une nouvelle vague d’accélération se manifeste. En attendant, il nous est difficile d’établir dans quelle phase du sous-cycle nous nous trouvons. Mais une crise financière peut survenir à tout moment sans que nous puissions la prévoir. Et les signes d’inquiétude de la part des acteurs officiels ne manquent pas. Aujourd’hui, la capitalisation boursière mondiale est au plus haut.

De son côté, l’indice des prix des logements continue sa progression.

2.2 Tableau récapitulatif

Comme nous l’avons dit dans notre précédente note, nous avons arrêté la vague d’accélération à novembre 2016. La révision des données ne change pas cette détermination.

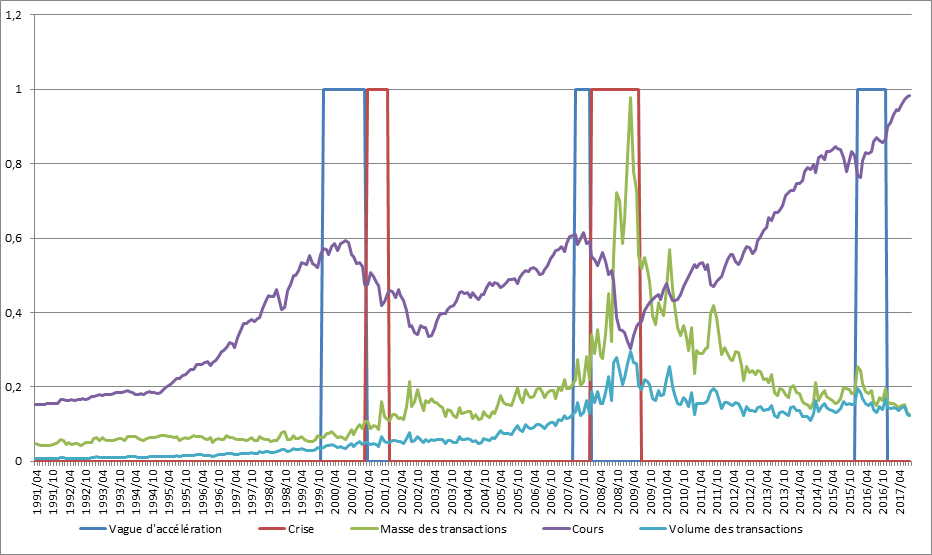

Tant qu’une nouvelle vague d’accélération ne s’est pas manifestée, il est difficile de distinguer, dans les cycles à vagues, les phases spécifiques de ce deuxième sous-cycle. Nous mettons à jour le tableau récapitulatif à partir des données disponibles au 31 août 2017 sans considération de phases pour le deuxième sous-cycle (pour le moment toute l’information est synthétisée dans la vague de décélération).

Nous pouvons cependant entamer, l’analyse du premier sous-cycle. Rappelons que selon nos analyses, le cycle des taux et rapports a débuté en mai 2009, tandis que le cycle des crises en cours a commencé en juillet 2009. Quant au cycle boursier, il a débuté en avril 2009, c’est-à-dire avant le cycle des crises et avant le cycle des taux et rapports est toujours dans sa période progressive.

Le premier sous-cycle des taux et rapports, d’une durée record de 91 mois, aura été de type spéculatif car la moyenne des transactions est plus grande dans la période d’expansion que dans la période de contraction du cycle des taux et rapports. Le cycle des crises en est toujours dans sa période d’accumulation qui désormais approche les 100 mois, ce qui le situe, pour le moment à la troisième place en matière de longueur de la période d’accumulation. Seuls, selon notre notation, le cinquième cycle (106 mois), lui aussi un cycle à vague, et le neuvième cycle des crises (120 mois) ont fait mieux.

Le tableau récapitulatif retrace, pour chaque grande partie des trois derniers cycles, ce que nous avons appelé la « masse des transactions » (volume exprimé en dollars divisé par le cours), le volume des transactions et le cours moyen propre à chaque phase.

Cycle : numéro d’ordre des cycles et éventuellement des cycles intermédiaires au sein de chaque cycle.

La ligne comportant le numéro d’ordre du cycle suivi d’un m donne la « masse » des transactions (le volume des transactions divisé par le cours) ; la ligne où le numéro d’ordre est suivi d’un $ donne le volume des transactions exprimé en dollars.

L’indice moyen du cours boursier, calculé à partir du SP500, figure sur la ligne où figure un Sp. La phase pendant laquelle l’indice est au plus haut est hachurée avec des diagonales orientées vers la gauche. La phase où l’indice est au plus bas, une fois le point haut boursier franchi, est mise en évidence par des hachures orientées à droite.

VD : Moyenne des transactions pendant la vague de décélération.

PP : Moyenne des transactions pendant la phase de prospérité.

PPP : Moyenne des transactions pendant la phase de post prospérité (haute prospérité).

VA : Moyenne des transactions pendant la vague d’accélération.

VAD : Moyenne des transactions lors de la vague d’accélération pendant la période dépressive du cycle boursier.

SEC : Moyenne des transactions lors de la séquence d’entrée en crise. La crise de surproduction est déclarée et le point haut boursier a été franchi dans une phase précédente.

SECVHS : Moyenne des transactions lors de la partie aval de la séquence d’entrée en crise. Le cours boursier repart à la hausse tandis que la crise continue et que le rapport i/p continue de progresser. C’est une nouvelle partie hyperspéculative de la séquence d’entrée de crise. Cette phase relève du cycle des crises et du cycle des taux et rapports en cours, mais, du point de vue du cycle boursier, elle inaugure le cycle suivant. A la différence de la phase amont, absente des derniers cycles, cette phase est généralement présente mais la tendance serait à son raccourcissement. Quand la moyenne de la masse des transactions y est supérieure à celle de la séquence d’entrée de crise (SEC) proprement dite, nous la mettons en relief avec des diagonales orientées vers la gauche (et une grande diagonale si de plus l’activité transactionnelle y est la plus importante du cycle des crises).

SSC : Moyenne des transactions pendant la séquence de sortie de crise.

La phase, commune aux deux cycles (cycle des crises et cycle boursier), où la moyenne de la masse des transactions est la plus forte est grisée et celle où la moyenne des transactions est la plus basse est hachurée horizontalement.